追記:内容がアレだったためか広告主のF◯eee様から広告を剥奪されてしまいました。この記事もブログのトップページからはアクセスできないようになりました。直リンクでないと見れなくなりました。

たまお

たまお去年結構もうかったけど確定申告?面倒でよくわからない。官僚もパーティ券で脱税してる。政治が悪い。

税務調査官の前でおなじこと言ったらブラックリスト入りやで。目を付けられて数年おきに税務調査に入られるで。

確定申告を済ませた後、税務調査の可能性を心配する方は少なくありません。

確定申告をしない人はもっと心配でしょう。

ここでは

- 確定申告をしないとどうなるか

- 無申告者はいくら稼いでいるとばれるのか

- 税務調査官がやってくる確率

- どういう人が狙われるのか

を具体的に解説していきます。

はじめに おさらい

売上(売上高)

売上は、ものやサービスを販売した際に得られる金額です。商品を製造または購入するためのコストや経費が考慮されていません。

収入(収益)

収入は、売上から仕入れなどの売上原価を引いたもうけを指します。

所得

所得は、収入から事業活動やその他の活動を行うために必要だったすべての費用や経費を差し引いた後の残額です。

これが税金の計算の基礎となります。

どういう人が狙われるのか

売上1000万を超えると狙われ始めます。

売上500ー600万円程度なら狙われないの?

追徴課税してもあまり税金をとれないのでほぼ狙われません。

ただし、サラリーマンの給与所得と赤字の事業所得を合算して税金を取り戻している人は別です。令和4年度の国税庁公表資料に記載があるのでとても目をつけられています。虚偽申告のやり方を指南したインフルエンサーは告発されました。

それから、例外として毎年売上が900万円代の人も狙われます。(1000万を超えると消費税を払う必要がありそれから逃れるため売上隠しをしているのではないかと疑われます)

狙われる業種は経営コンサルタントが1位

小売業はランキング外でした。

ケーコジは?

ないよそんな業種。

税務調査の種類

税務調査には3種類あります。

- 実地調査(特別・一般)

- 高額・悪質な不正計算が見込まれる事案を対象に深度ある調査を行うもので 、特に、特別調査は、多額な脱漏が見込まれる個人を対象に、相当の日数(1件当たり10日以上を目安)を確保して実施。一般調査は長くて2日。

- 実地調査(着眼)

- 資料情報や申告内容の分析の結果、申告漏れ等が見込まれる個人を対象に実地に臨場して短期間で行う調査。半日程度で終わる。

- 簡易な接触

- 原則、納税者宅等に臨場することなく、文書、電話によ る連絡又は来署依頼による面接を行い申告内容を是正するもの。

よく恐れられる税務調査官がやってくるタイプは「実地調査」になります。

一般的に不正が見つかっても3年泳がせて、追徴課税出来る額を増やしてからいくよ。

実際はそんなにやってこない

2022年度の1年間の調査で「実地調査」を行った合計件数は46306件です。日本の自営業者は650万人と言われてますから、やってくる確率はおよそ0.7%です。

ただしこの数値はコロナのせいで減っています。コロナ前は1%でした。

やってきて申告漏れがばれる確率

ただしやってきて税務調査をされてると、申告漏れが見つかる確率は82%と非常に高いです。

やってくるかもしれない申告漏れ額の目安

実地調査(特別・一般)は、平均1人あたり1208万円の所得漏れが見つかっています。追徴課税は平均1人あたり219万円です。

つまり、毎年400万円位もうけを隠していたり経費を水増しして、3年経つとそろそろやってくる。

実地調査(着眼)の半日で終わるタイプは平均1人あたり369万円の所得漏れでもやってきます。

つまり、毎年100万円ちょろまかしてるのがばれて3年経つとそろそろやってくる。

お尋ね封筒はめちゃくちゃ送っている

やってこないで簡易な接触(お尋ね文書を送ったり電話したりする)だけする行政指導は591517件です。税務署から封筒が送られてきたり電話がかかってくる確率はおよそ10%です。

10人に1人が税務署から何らかのコンタクトをされます。

この段階で正直に修正申告すれば、過少申告加算税も取られないからほぼノーダメージです。払うべき税金を払うだけ。

確定申告しない不届き者は?

無申告者をみつけるのは大変です。調査件数は去年より増えているもののたったの5229件です。

平均一人あたりの申告漏れ所得金額は2711万円です。大儲けしているにも関わらず無申告のままのうのうとしている人を税務署は探しています。

つまり、毎年1千万程度の所得がありながらだまって税金を払わないでいると3年後位にそろそろやってくる。

無申告者は見つけたら3年泳がせずに即行く事もあるよ

あれ?ポイ活コジ活クレ活で月数万円小遣い稼ぎしてる人は探さないの?

そんな暇ないから。

狙われる事例

確定申告を終えた後に税務調査が行われる可能性は誰にでもありますが、特に異常な数字や申告内容が目立つ場合に調査率が高まります。

例 小売業の場合

売上が1000万円から2000万円に急激に増加。でも所得金額は同じ。

経費の過大申告かな?売上の一部を隠してるのかな?よし買取業者、メルカリ、アマゾンに反面調査にいって照会だ。売上隠しがわかったら重加算税をとりに行こう。

売上が2000万円から1000万円に急激に減少。一気に貧乏化。

売上を隠してるのかな?銀行口座を調べてみよう。ちなみにメルカリの売上金はカ)メルカリでソートかけて一瞬で把握可能。あれ?銀行口座に振り込まれてるメルカリの売上金と決算書の売上が全然あわないぞ?ヨシ!重加算税だ!

売上1500万円、所得100万円。700万円の車を購入。家事按分。

100万円しか儲けてないのに700万円の車にのってるの?よし市区町村に問い合わせて確かめよう。嘘でも本当でも税務調査に行こう。

売上1500万円、所得100万円。家賃は月20万円。家事按分。

100万円しか儲けてないのに家賃20万円の家に住んでるの?よし市区町村に問い合わせて確かめよう。嘘でも本当でも税務調査に行こう。

青色専従者控除あり。

市区町村に問い合わせたらひとり暮らしだった。本当に一緒に働いているひとはいるのかな?実家の家族に振込してるだけだったら犯罪だからこれで重加算税をとりにいこう。

売上1500万円、所得100万円。接待交際費は100万円。

100万しか儲けてないのに接待交際費が100万円?しかも小売で?遊びでキャバクラにいってるのかな?認めさせて重加算税をとりにいこう。

貸借対照表の現金がマイナス。継続的な売上があるにも関わらず売掛金がゼロ。

あっこいつ経理の知識ないな。あれこれ言って重加算税をとりにいこう。

この他にも、特定の経費の勘定科目が去年より激増していたりするとKSKシステムに引っかかり手動審査プロセスへ移行します。同じ経費で2倍以上増えるとまず引っかかります。

KSKシステムとは

税の申告及び納付事績、各種の情報を分析して税務調査や滞納整理に活用することを目的としたシステムのこと。怪しい部分があるとこれに引っかかる。

令和8年にフルリニューアル予定。「高リスク納税者予測モデル」が実用化されAIによる追徴課税が実施へ。インターネットで情報が取り込まれすべてのお金の動きがマイナンバーで管理される未来へ。

いくら追徴課税されるのか

もしも税務調査が入り追徴課税が生じてしまった場合、いくらペナルティが発生するか考えます。

例 過去3年間 毎年100万円(合計300万円)の所得税を無申告であった場合

この場合、払うはずだった所得税300万円は当然支払います。

その後、無申告ペナルティとして52万5千円が追徴課税されます。(税金の15-30%)

もしくは、税務調査官の押し問答で重加算税になった場合は重加算税ペナルティとして120万円!(税金の35-40%)が追徴課税されます。仮装や隠ぺいをした場合に適用されます。

どうすれば重加算税にならないの?

税務調査官がやってきたら諦めて全部見せましょう。

そして「こうだとおもっていた」「こう理解していた」「こうやるとおもっていた」「仕事がいそがしかった」「一段落してからやろうとおもっていた」と言い故意ではないことを主張しましょう。

一度でも重加算税の履歴がつくと一生ブラックリスト入りです。税務調査の確率が飛躍的に高まります。

脳科学者の茂木さんも過去に3年で4億の所得に対し追徴課税されましたが「仕事が忙しかった」「納税する暇がなかった」といい、仮装や隠ぺいには当たらないという判断で、重加算税でなく無申告加算税になりました。

ちなみに例の「毎年100万円の所得税」ってどれくらいもうかるとこうなるの?

超ざっくりですが何も対策しない場合、毎年550万円ほど儲けると所得税が100万円発生します。

ちなみにこれ以外にも何かはらうの?

隠していた所得が見つかったので当然他の税金も上がります。住民税(30万円位)、社会保険料(50万円位)を追加で払います。本来払うべきだった税金です。おまけに延滞税(7万円位)も払います。

参考 もしも所得隠しでばれたらいくら取られるかシミュレーター

つくってみました。青い部分だけ編集できます。数字を入力すると関数で所得税のみ計算されます。

よくある質問

税務調査はいつ来るの?

例年7-11月にかけて来ることが多いです。7月10日が税務署の異動日のため、それ以降にやってきます。7月は一番追徴課税を取れそうな所をピックアップしているので来たらやばいです。

いきなり押しかけてくるの?

水商売系を除き普通は電話が来ます。都合のいい日をスケジューリンクして、大体2日で終わらせます。忙しければ1ヶ月以上先を指定することも可能です。焦って数日後にすると準備する期間がなくなります。

現金払いはばれないの?

現金払いをした証拠がなければばれないです。

パパ活だったらばれないの?

うまくやればばれる可能性は限りなく低いです。ばれるとしたらパパに何度も銀行振込をさせていた形跡が見つかるか、パパが税務調査に入られてパパ活を経費にしていることが発覚し芋づる式に見つかるか、パパがストーカー化して逃げたら報復でパパ活を税務署にチクられるか、Xで自慢してたら個人情報が映り込み税務署にチクられるとかです。

例えば写真に電柱が映り込むと電柱番号から位置バレします。マンホールが映り込むとマンホール識別番号で位置バレします。タピオカには自分の顔が反射して映っています。

買取業者に売ったらばれないの?

大手の買取業者に税務署が反面調査に入ったらばれます。買取業者も税務署に目をつけられたくないため喜んで応じると思います。顧客を1人ずつ「年間の合計買取金額」でリストアップ➡合計買取金額が高い順に税務調査官は目をつけます。1店舗で1000万円以上の買取金額がある場合はやばいと思ったほうがいいです。なお身分証から追われるので基本は逃げることは出来ません。

メルカリ、ラクマ、ヤフオクで捌けば大丈夫?

メルカリラクマヤフオクは日本企業のため、すべてのデータは税務署に筒抜けだと思ったほうが良いです。税務署は売上が一定額以上の高い順に目をつけて、銀行口座を探し、無申告、売上隠しがばれ次第税務調査官はやってきます。

Shopee、ebay、Shopifyは?

外資は日本企業と比べ難しいと聞いたことがあります。

銀行口座はなんでばれるの?マイナンバー紐づけてないのに。

まず銀行へ調査官が赴きデータを全部あつめます。そして

- 1回あたり数千万円の振込履歴がないか

- プラットフォーム(amazon a8 もしも メルカリ等)や買取業者からの数百万円の複数の振込履歴がないか

- 毎回数十万円の入金しかない口座はないか

- 少額入金が続いたあと大きな金額で出金する口座(いわゆる逆L字口座)はないか

等を調べ上げます。怪しい口座は口座の契約者情報と共にリストアップされ本当に正しい申告がされているか決算書と照合されます。

銀行は全部筒抜けなの?

信用金庫はネットワークがあるので全部筒抜けです。ネット銀行もすぐ税務署にデータを送れるので筒抜けです。メガバンクも支店がたくさんあるので簡単です。地方銀行は支店がその地方にしかなく、今の住所が全然違う場合調査にいけません。ゆうちょ銀行はデータセンターに行かないと見れないので少し大変です。

もしかして東京住みで昔作った田舎の地方銀行はばれないの?

メインバンクと一度でも振込、出金履歴があると調査の時ばれます。10年間履歴は保存されています。そして「なぜ田舎の地方銀行を使っているのか」と疑われます。その後地方銀行に電話➡個人名で情報をピックアップされます。わざわざ札束を定期的にATM現金振込で預けるならばれないかもしれませんが不審な口座には変わりありません。

海外口座はばれないの?

上記のCRS加盟国の口座は全部ばれます。以前は非居住者でも口座をつくれたタイが最近CRS加盟国になりました。非加盟国はまだばれません。アメリカは別です。

ただし100万円以上の海外口座への出金は金融機関からの報告により税務署に把握されます。

ビットコインはばれないの?

日本の取引所は全部筒抜けです。海外口座は見られません。海外口座から日本の銀行口座に移したときにばれます。

ビットコインをデビットカードに入金して買い物したらばれないの?

ばれませんがそれで仕入れしまくると銀行口座とあわなくなり事業主借が増えまくり目をつけられます。

ポイント、アマギフ、ギフト券、ペイペイはばれないの?

そこまで追うのは難しいです。そもそもポイ活やってる人のポイントを数えているほど税務調査官は暇ではありません。

領収書なくした。経費にできない?

所得税法では、経費認識のために領収書が絶対に必要というわけではありません。領収書の再発行、クレジットカード明細、通帳出金記録、振込記録、購入確認メールなどがあり、レシートが支払いの詳細を明確に示していれば十分です。割り勘でレシートすらない場合はエクセルシートに支払い日時、金額、概要をまとめておけば良いです。

しかし、、消費税法では領収書や帳簿の未保存で消費税控除が受けられないので注意です。

経費の勘定科目を間違えても大丈夫?

合計金額があっていれば納税額は変わらないためあまり問題視されません。

ちなみに消耗品費、旅費交通費、接待交際費、雑費は高すぎると目を付けられます。その中から他の科目にできるものはないか見直しましょう。目安として売上1000万円なら旅費交通費、接待交際費は50万円を超えてくると目をつけられやすくなります。消耗品費は30万円を大幅に超えると減価償却資産を入れてるのではないかと疑われます。通信費、水道光熱費は家庭環境から逸脱している場合目をつけられます。仮にケーコジで通信費が月5万でもそのまま記載すると通信費が年60万円になり目をつけられます。

定期的に廃業届を出して開業届を出すを繰り返すと調査されにくいって本当?

嘘です。マイナンバーや免許証番号で過去の履歴は全て把握されているので、関係なく調査されます。

引っ越したら税務署が変わるから調査されにくいって本当?

半分嘘、半分本当です。マイナンバーや免許証番号で過去の履歴は全て把握されているので引っ越しても調査されます。

ただし引越し先の税務署のエリアが人口が多く人手不足で、周りの納税者が高額所得者ばかりだと狙われにくくなる可能性はあります。都会の喧騒から逃れて自由気ままな地方移住をすると逆に狙われやすくなります。田舎生活ノマドワーカーはのんびり出来ないかもしれません。

詳細は国税庁HPの都道府県別徴収状況➡「申告所得税」➡「徴収決定済額」で確認してください。

確定申告書にマイナンバーは書かなきゃいけないの?

色々牽制されていて確かに義務はありますが罰則はありません。 2023年はマイナンバーの紐づけミスで大量の個人情報が漏洩しデジタル庁は行政指導されました。個人情報保護の観点からマイナンバーがかかれていなくても税務署は受取拒否できせん。税務署のQ&Aにもそう記載されています。Etaxはマイナンバーがばれるのでマイナンバーを書きたくない場合は直接税務署へ行く必要があります。その場合、マイナンバーカード+免許証、保険証など本人確認書類が必要です。受付でマイナンバー書けと言われても拒否する権利はあります。保険証は記号、番号を予めマスキングする必要があります。

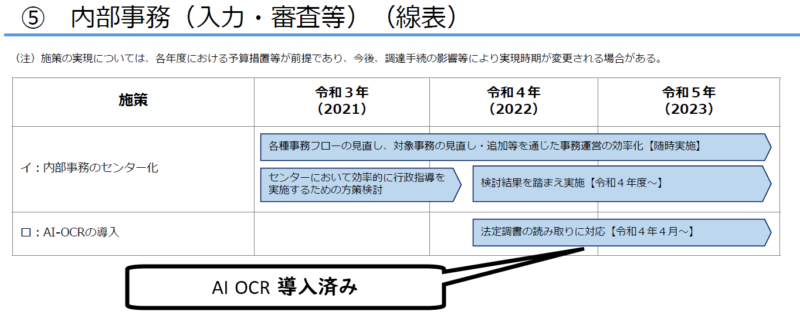

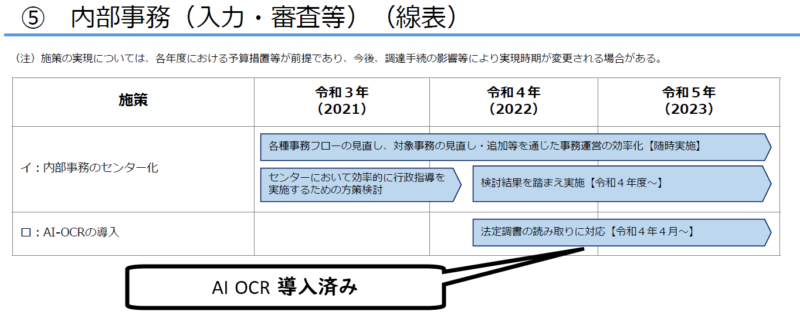

手書きで出すと調査されにくいって本当?

嘘です。最終的にOCRかアルバイトが手書き文字をパソコンに打ち込み処理するため変わりません。あまりに汚い文字はやり直しさせられます。

毎年確定申告の最終日に税務署前までデモ行進でやってきて手書きで読めない確定申告書を山のように置いて帰る◯◯◯◯は?税務署は目を合わせずに受け取って別の場所にまとめて保管してた。

わかりません。

無申告者は毎年5000人しか調査されないうえ2700万円所得隠ししてるレベルじゃないとやってこない。申告者は毎年43000人も調査されるうえ360万円所得隠ししてるレベルでもやってくる。不公平では?

不公平だと思います。税務調査官は取りやすい所に行く傾向があります。国税庁発表データでは毎年こんな感じなのでぜひ是正していただきたいと思います。

個人事業主が税務調査される確率は1%って聞いたよ。無申告でも所得が2700万ないなら来なそう。そんなんなら無申告でも良いんじゃない?

確率は国税庁HPで公表されており事実ではあります。しかしその考えでは税務調査官がやって来たときに何も知識がない状態で挑まなければならず重加算税を付けられる可能性が高くなります。重加算税が一度でもつくとブラックリストに登録され、3-5年に1回定期的にやってくるようになります。精神的にかなりきついです。

更にいくら儲かっているかわからないことも問題です。せどり系は利益率が低いので計算したら普通に赤字なんてこともあります。

無申告で頭の片隅にストレスを抱えながらいつまでやっていくんやで。そんなんじゃいつかばれないか不安で稼げなくなるで。

実はよくわからなくて帳簿つけてない。ばれる?

確定申告では帳簿の提出はしないのでばれませんが税務調査が入った段階でばれます。

ちなみに税務調査で意図せずに発生した申告漏れが発見された場合、以下の費用を負担する必要があります。

- 不足していた税金

- 過少申告加算税

- 延滞税

帳簿があれば過少申告加算税は「不足していた税金の10%」で算出されます。(不足額が50万円を超える場合、超過分には15%が適用されます。)

ただし、R5年度以降に帳簿を持たずにこの種のミスが見つかった場合は、過少申告加算税の税率が10%から20%へと上昇します。(不足額が50万円を超える場合は、超過分に25%が適用されます。)

帳簿がないと税務調査官にあれこれいわれてさらに税金は増えます。

白色申告は税務調査が来ないって本当?

嘘です。白色申告でも調査はします。

白色申告やってる方は申告内容の誤りや必要書類の欠落が比較的多いです。

税務署も、白色申告=誤りが生じやすいという認識を持っているので、誤りのない申告をしている方よりも、申告をしていない方や申告内容に誤りがありそうな方が、優先的に調査対象となります。

税務署からお尋ねの封筒が来た。終わった?

封筒が来ただけで済んで良かったと思いましょう。中には修正申告の依頼が入っている可能性が高いです。この段階では行政指導であり税務調査ではないので、正しく申告すれば過少申告加算税10%もとられずにすみます。延滞税だけなのでほぼノーダメージです。

売上ごまかしてたら税務調査の連絡が来た。重加算税とられて人生終了?

あまり知られていないですが実際に税務調査の通知を受け取ってから調査日までに、隠していた部分を正直に訂正し、自ら修正申告を行うと、過少申告加算税と延滞税のみで済むことがあります。調査日当日は、すでに修正申告を完了した状態で開始しますので、その時点で不正がなければ重加算税は課されません。税務調査の通知が来たら、調査日は1か月以上先にしてもらうようにお願いしましょう。今まで何も勉強していなければ税理士に手伝ってもらう必要があります。この場合かなり足元を見られます。

追徴課税は過去3年?5年?7年?みられるの?目安は?

税務調査の対象期間は通常5年分ですが、実際にはほとんどの場合3年分が対象となります。

税務署は調査開始前に対象期間を通知しますが、調査中の発見によっては最大7年分まで遡って調査することもあります。5年分の調査は無申告や繰り返されるミスが疑われる場合に行われ、7年分の調査は売上の隠蔽、架空の経費の計上、証拠書類の改ざんや破棄など、脱税行為が疑われる場合に適用されます。

調査期間の延長は調査官の判断により異なり、明確なルールはありません。

追徴課税で逮捕される?

数億レベルの脱税をしていない限り逮捕はされません。余談ですが脱税スキームを広めたコンサルは逮捕されました。

税務署から電話がきても全部無視して、家にやって来ても怒鳴りちらかして追い返せば大丈夫って聞いたことあるよ。本当?

ほとんど嘘です。税務調査には法的な受任義務があり、断れません。やがて裁判になります。忙しいときには◯週間後にするようお願いすることは問題ないです。

例外としてあまり追徴課税できなそうなモンスタークレーマーの家には裁判してまで行きたくないという調査官の精神的な心境はあると思います。今はわかりませんが◯◯に頼んだら電話がかかってこなくなったという話もあります。

調査官は経費を全部細かく1つ1つみて全部何かしら質問されるの?

税務調査は3年分の帳簿を1-2日(多くは1日)で全部見て終わらせるので時間がありません。調査官によりますが5000円以下の領収書はスルーされるのが実情です。※領収書の偽装が疑われるくらいたくさんある場合は別です

じゃあ何をねらってくるの?

小売業なら売上隠し、売上原価のごまかし、期末棚卸高の不正コントロールがよく狙われます。間違えちゃったのではなく故意にやっていることがばれるとめでたく重加算税ペナルティです。

ちなみにたくさん重加算税を取った税務調査官は出世できます。経費を否認するだけでは大して追徴課税できないので社内評価は上がりません。ひたすら重加算税を取りに来ます。

スマホ販売員に隙を見せるとオプション盛り盛りにされるのと一緒やで。知らないと搾取されるのはどこもおなじやで。

税務調査官に理不尽な対応をされた。ちゃんと事業として経費にしてるのに認められかなった。

第一に売上に繋がっていない経費は否認される傾向にあります。例えば料理ブログを書いてるからという理由で食費を全額経費にしたとしても、料理ブログが全然儲かっていなければ否認される可能性があります。

そうではなく、ちゃんと事業として使っているにもかかわらず経費を認めてくれない場合は「納得できない。修正申告しない」という強い意志表示をしましょう。税務調査官は一つ一つ経費として認めない根拠をリストアップする「更生」という作業をせざるを得なくなるので一気に面倒くさくなり認めてもらえる可能性があります。

税務調査官の尋問質問は全部すぐに答えないといけないの?

記憶が不確かで自信が持てない、または分からない場合、無理にその場で答える必要はありません。即座に回答を求められたと感じても、適当な答えを言って嘘だと判断されると重加算税を課されます。

「確認後、改めて回答します」と調査官に伝えましょう。調査日が終わり、落ち着いてから確認しても良いことになっています。ただし、「わからない」を繰り返すのは適切ではありません。調査日までに申告内容を再確認し、自信を持って回答できるようにしっかり準備しておきましょう。

扶養控除は嘘つくとばれるの?

市区町村が管理しているので調べればすぐばれます。ちなみに家賃や車も市区町村が管理しているので調べればすぐばれます。ちなみに税法上の扶養控除の方は条件を満たしていれば否認されることはほとんどありません。ちゃんと仕送り履歴をつけて年金暮らしの親をいれると1人あたり控除38万円でかなり節税になります。

※特定の人に対する扶養控除を複数人が申請した場合、これもばれます。国税庁は、たとえ県をまたいで離れた所に住んでいても個人が提出した税務申告書を基にして、扶養控除の重複申請を検知することが可能です。マイナンバーを書かずに提出すると名前と生年月日だけで検知しなければならないので特定が難しくなりますが怪しさMAXで逆に連絡が来る可能性がります。

できるだけ控除をたくさん使いたい。

まずは経費にぬけもれがないかチェックしましょう。少しでも事業に関連があると自分が思うのならそれは経費です。しかし1-2%の確率で税務調査官がやって来た時、整合性のある説明が出来なければ否認され10%の過少申告加算税、延滞税とともに支払いが必要です。

個人事業主なら小規模事業共済掛金を使いましょう。年84万円まで掛けられて、全額控除されます。退職後(廃業届提出)、退職所得として全額戻ってきます。

個人事業主ならIDECOは年81万6千円まで掛けられて全額控除されます。ただし60歳まで戻ってきません。例外として死ぬか障害者になるといつでも戻せます。障害者の条件は障害年金2級以上の受給者です。非課税で障害給付として受け取れます。

まとめ

重加算税で何百万円の追徴課税を課された場合、原則一括納付になります。払えずに自己破産しても税金は帳消しにならないので一生かけて払うことになります。

それから確定申告は初めてやるとかなり難しいです。所得が小さいうちに練習しておいたほうが良いと思います。

僕はFreeeというクラウド会計ソフトを使っています。1ヶ月無料お試しも出来るので確定申告したことがない方はどんな作業が待っているのか知っておくだけでも違います。

追記:広告主のFreee様から広告を剥奪されているため下記のボタンは無効です。使いたかったら他のサイトからダウンロードしてください

\ Freee /

最後に、ザイム真理教という本がおすすめです。ステージ4膵臓がんの森永卓郎さんが亡くなる前に書き残してくれた貴重な一冊です。

これを読むと確定申告をやりたくなくなってしまうので終わった後に読むことをおすすめします。

コメント